固定資産税評価額や相続税評価額の違いは?調べ方や節税対策まで

不動産の課税金額の算出に欠かせない「固定資産税評価額」と「相続税評価額」は、それぞれ目的や計算方法が違います。本記事では、固定資産税評価額と相続税評価額の違いや計算方法、評価のポイントについて詳しく解説します。

固定資産税評価額とは

固定資産税評価額とは、固定資産税を計算するときの基準となる金額です。

不動産取得時にかかる不動産取得税や、不動産の売買・登記時に必要となる登録免許税の計算にも用いられます。

固定資産税評価額は課税明細書で確認

固定資産税評価額を調べるには、まず固定資産税の課税明細書を確認しましょう。

固定資産税の課税明細書は毎年4月から6月の間に市町村から送付されます。

有料ですが、以下の方法でも調べることが可能です。

- 役所で固定資産課税台帳を閲覧

- 役所から固定資産税評価証明書を取得

固定資産税評価額はどう決まる?

固定資産税評価額は総務大臣が定めた固定資産評価基準に基づき、各市町村(東京23区では都)が個別に決めています。

地価の変動に対応するため原則として3年ごとに価格が見直されます。これを評価替えと呼びます。

直近では2024年度(令和6年度)に評価替えが実施され、この評価額は2025年度、2026年度も据え置きとなります。

次回は2027年度(令和9年度)に評価替えが実施されます。

土地の計算方法は固定資産税路線価が基準

土地の固定資産税評価額は、市町村が定める「固定資産税路線価」を基準に計算します。

固定資産税路線価とは、道路に面する土地1㎡あたりの価格です。

実際の固定資産税路線価を計算するには、路線価に土地面積を乗じたうえで、奥行や形状、角地などの個別条件を考慮して補正する必要があります。

建物は再建築価格方式で計算

建物の固定資産税評価額は「再建築価格方式」により計算できます。

同じ建物を同じ場所に新築した場合に必要となる建築費を基準に評価する方法です。

外壁・屋根・基礎・設備などの各部分ごとに評点を算出し、そこから経年劣化による減価を反映させます。

最終的に評点数に評点単価と床面積を乗じて評価額が決定されます。

相続税評価額とは

相続税評価額とは、相続税や贈与税を申告する際の基準となる金額です。

被相続人が亡くなった際に相続財産に不動産が含まれている場合、この相続税評価額をもとに相続税を計算します。

相続税評価額の計算方法は2種類

土地の相続税評価額を計算する方法には「路線価方式」と「倍率方式」の2種類があります。

相続税評価額の計算|路線価方式

【路線価方式での相続税評価額の求め方】

相続税評価額(路線価方式)= 路線価 × 各種補正率 × 地積

路線価方式は、路線価が定められている地域の土地を評価する方法です。

路線価は道路に面した宅地1㎡あたりの価格のことで、国税庁が毎年7月に公表しています。

路線価方式で相続税評価額を計算する場合、路線価に各種補正率を乗じ、土地の面積(地積)を掛けて評価額を算出できます。

各種補正率には、奥行価格補正率や不整形地補正率などがあり、土地の形状や接道状況により価値の低下を調整します。

関連する記事:相続税路線価とは?令和7年度の最新動向と調べ方を徹底解説

相続税評価額の計算|倍率方式

【倍率方式での相続税評価額の求め方】

相続税評価額(倍率方式)= 固定資産税評価額 × 倍率

倍率方式は、路線価が定められていない地域の土地を評価する方法です。

固定資産税評価額に国税庁が定める一定の倍率を乗じて算出します。

倍率は以下の国税庁のホームページで公表されている倍率表で確認できます。

家屋の相続税評価額は固定資産税評価額と同額

家屋の場合、固定資産税評価額に1.0を乗じて計算します。

つまり、家屋の相続税評価額は固定資産税評価額と同額です。

毎年送付される固定資産税の課税明細書に記載されている建物の評価額が、そのまま相続税計算の基準となります。

固定資産税評価額と相続税評価額の違い

相続税評価額と固定資産税評価額はどちらも不動産の評価額を示すものですが、目的や算出方法などに明確な違いがあります。

|

項目 |

固定資産税評価額 |

相続税評価額 |

|

目的 |

固定資産税・都市計画税・不動産取得税・登録免許税の課税基準 |

相続税・贈与税の課税基準 |

|

評価決定者 |

市町村(東京23区は都)が評価・決定 |

一定の基準をもとに納税者自ら計算しなくてはいけない |

|

評価替え/公表時期 |

原則3年ごとに評価替え |

毎年7月に国税庁から公表 |

|

公示価格との比較 |

約70% |

約80% |

|

確認方法 |

課税明細書、固定資産税評価証明書 |

路線価図・評価倍率表(国税庁) |

公示価格との違いと乖離の理由

固定資産税評価額と相続税評価額はいずれも公示価格より低く設定されていますが、その水準には差があります。

一般的に固定資産税評価額や相続税評価額は地価の変動などを考慮し、以下の目安で設定されています。

- 固定資産税評価額:公示価格の約70%

- 相続税評価額:公示価格の約80%

この割合の違いにより簡易的に相続税評価額を求めることができます。

相続税評価額の目安 = 固定資産税評価額 × 1.14

評価のポイント|土地の評価額を減額できる要素

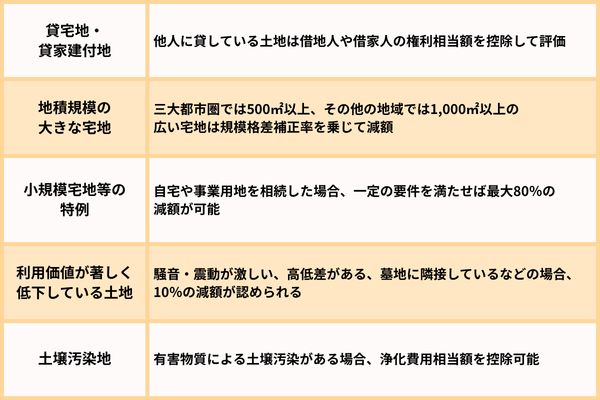

相続税評価額は、土地の利用状況や形状により様々な減額が認められています。以下は一例ですが、要件を満たすことで評価額が減額されます。

固定資産税・相続税の節税のポイント

固定資産税や相続税の負担を軽減するためには、以下のような対策があります。

固定資産税・相続税の主な節税対策

・分筆による節税

一筆の土地を複数の用途で使っている場合、分筆することで固定資産税評価額や相続税評価額を下げられる可能性があります。

・私道の非課税申請

不特定多数が通行する私道は、公衆用道路として固定資産税が非課税となります。非課税にするには、市町村への申請が必要です。

・住宅用地の特例活用

住宅用地は固定資産税が大幅に軽減されます。200㎡までは評価額の6分の1、200㎡を超える部分は3分の1となります。

・評価額の誤りチェック

固定資産税評価額や相続税評価額に算定ミスが発生することがあります。課税明細書で地目・面積・特例適用の有無を必ず確認しましょう。

最新の税制改正情報を確認する

2026年度(令和8年度)の税制改正により、相続人などが課税される5年前までの間に取得した貸付用不動産は、従来の路線価や固定資産税評価額による評価ではなく、課税時期における通常の取引価額で評価されることになりました。

課税時期における通常の取引価額とは、課税上の弊害がない限り、取得をした貸付用不動産の取得価額を基に地価の変動等を考慮し、計算した価額の80%の金額です。

※この新しい評価方法は、令和9年1月1日以降に相続などで取得する財産に適用されます。

ただし、同日に被相続人が過去5年間に所有していた土地に建てた家屋(建築中のものも含む)については、この評価方法は適用されません。

(参考:令和8年度税制改正の大綱)

専門家への相談が重要

土地の相続税評価額を正確に計算するには、土地の図面を取得し個別の要因を考慮した調整が必要です。

特に以下のようなケースでは専門家への相談をおすすめします。

- 不整形地や傾斜地など特殊な形状の土地

- 複数の道路に接している土地

- 貸宅地や貸家建付地

- 地積規模の大きな宅地

- 小規模宅地等の特例の適用を検討する場合

まとめ

固定資産税評価額と相続税評価額はいずれも不動産価値を示す金額ですが、目的や計算方法が違います。土地や建物の評価基準を理解し、課税明細書や路線価を活用することで、おおまかな評価額を把握できます。2026年度(令和8年度)には税制改正もあり、節税対策を検討している方は最新情報を確認することが重要です。

さらに専門家に相談することで、適切な評価と税負担の軽減につなげられます。

当事務所では、確定申告や節税対策だけでなく、税務調査や融資など幅広く税務・補助金に関する相談を受け付けております。ご希望の方は下記ダイヤルまたはお問い合わせフォームまでお気軽にご連絡ください。