決算書の読み方について|初心者でもわかる基礎知識と見方のポイント

会社の経営状況を把握する上で欠かせないのが「決算書」です。この記事では、決算書の基本的な読み方や種類についてわかりやすく解説します。

財務分析の基本|決算書で見るポイント

まず、決算書の目的や種類について説明します。

決算書とは

決算書とは、企業の一定期間の経営成績や財務状況を記録・報告する書類の総称です。法人決算の際には必ず作成され、税務申告や銀行、株主への情報提供にも使われます。

決算書は「会計・財務」の観点から、会社がどれだけ利益を出しているのか、どれくらい資産・負債を持っているのかを明らかにするものです。経営者自身が会社の状況を把握するだけでなく、投資家や取引先にとっても重要な判断材料になります。

決算書を見てわかること

決算書は「会社の健康診断書」とも言われ、会社の将来性を判断するための材料になります。また、決算書をもとに会社の経営状況を客観的に分析・評価することを財務分析といい、これにより会社の安全性、収益性、効率性、成長性を知ることが可能です。

また、これらの視点で同業他社と比較したり、時系列で分析したりすることで将来の倒産リスクや投資の妥当性を知ることができます。

決算書の種類

決算書にはいくつかの種類がありますが、特に重要なのは以下の3つです。

- 損益計算書(P/L):会社の売上・費用・利益の構造を見る

- 貸借対照表(B/S):会社の財政状態を表す

- キャッシュフロー計算書(C/F):現金の出入りを把握する

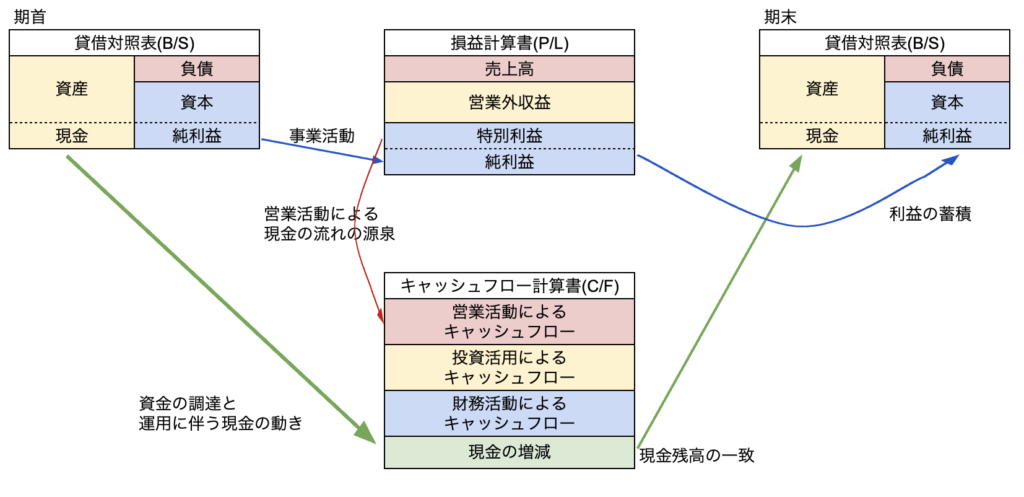

これらはまとめて「財務三表」とも呼ばれています。この3つの書類を連動させて見ることで、会社の経営状況を比較・分析ができます。

貸借対照表・損益計算書・キャッシュフロー計算書の見方

決算書の読み方でまず押さえておくべきなのがP/L・B/Sの読み方です。

損益計算書(P/L)

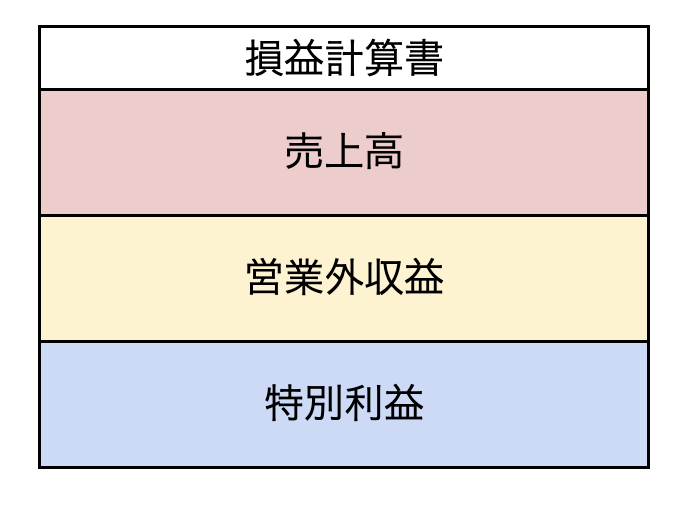

損益計算書では、一定期間にどれくらい儲けているのか(利益)がわかる書類です。大まかに商品を販売するなど企業の主な収入(売上)、本業以外で発生した収益(営業外利益)、投資による収益など臨時で発生した利益(特別利益)で構成されます。

具体的には、以下の項目があります。

- 売上高:本業による収益

- 売上原価:売れた商品やサービスの仕入・製造にかかった費用

- 売上総利益(粗利益):売上高 – 売上原価

- 販売費及び一般管理費(販管費):営業活動に必要な費用(人件費、広告費、家賃など)

- 営業利益:本業での儲け(売上総利益 – 販管費)

- 営業外収益:本業以外での経常的な収益(受取利息、受取配当金など)

- 営業外費用:本業以外での経常的な費用(支払利息など)

- 経常利益:通常の事業活動全体での儲け(営業利益 + 営業外収益 – 営業外費用)

- 特別利益:臨時的に発生した利益(固定資産売却益など)

- 特別損失:臨時的に発生した損失(災害損失、固定資産売却損など)

- 税引前当期純利益:法人税等を支払う前の利益(経常利益 + 特別利益 – 特別損失)

- 法人税、住民税及び事業税:支払うべき税金

- 当期純利益:最終的な利益(税引前当期純利益 – 法人税等)

この構造を見ることで、会社がどの段階で利益(または損失)を出しているのか、収益性や生産性を分析することが可能です。

貸借対照表(B/S)

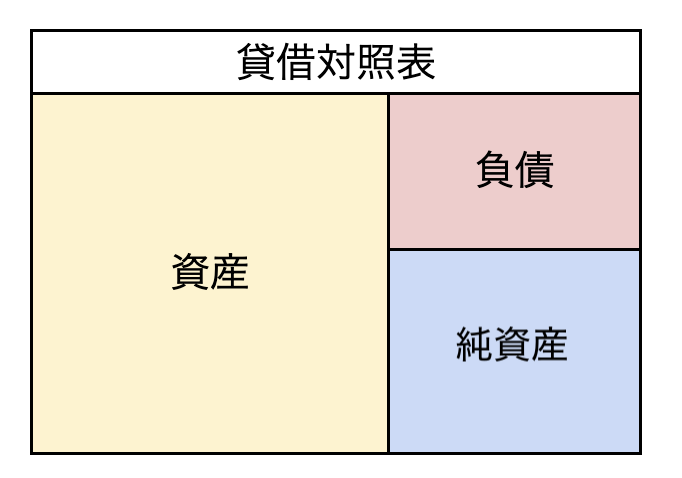

貸借対照表は、特定の時点(通常は決算日)における会社の財政状態を表します。

現金や建物など会社が保有する資産、借入金など将来支払う義務のある負債、そして資本金など返済不要の自己資金である純資産のバランスを示す書類です。

常に「資産 = 負債 + 純資産」という関係が成り立ち、左側の資産合計額と右側の負債と純資産の合計額は必ず一致します。 この表を見ることで会社の安全性、例として短期的な支払い能力があるか、自己資本は十分かなどを確認できます。また、資産構成や負債・純資産のバランスから、間接的に収益性や成長性を読み取ることも可能です。

キャッシュフロー計算書(C/F)

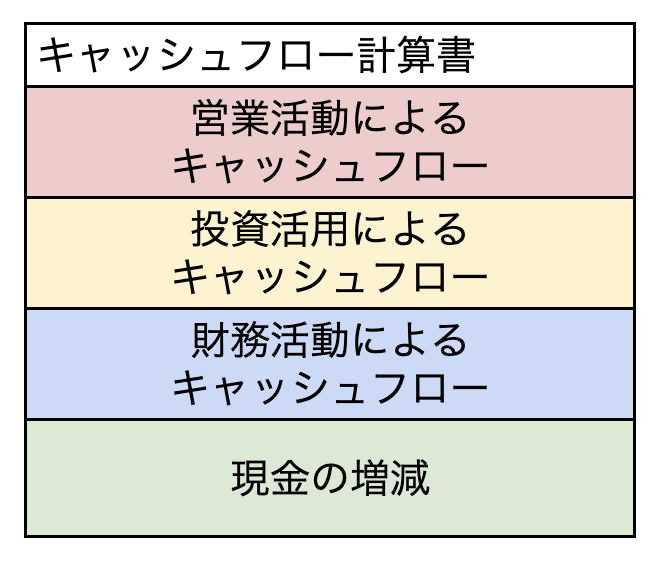

キャッシュフロー計算書は、一定期間における会社の現金の流れを把握できます。損益計算書上の利益と実際の現金の動きは必ずしも一致しないため、資金繰りの実態を確認するために重要です。

キャッシュフロー計算書は、現金の増減を以下の活動区分で表します。

- 営業活動によるC/F:本業の営業活動から生じた現金の増減

- 投資活動によるC/F:設備投資や有価証券投資など、投資活動に伴う現金の増減

- 財務活動によるC/F:資金調達や返済など、財務活動に伴う現金の増減

この書類は上場企業などには作成が義務付けられていますが、非上場企業には義務ではありません。しかし、銀行から融資を受ける際や自社の資金繰りの状況を正確に把握したい場合には作成するのがおすすめです。

財務三表はそれぞれ独立した書類ですが、互いに深く関連しています。これらを連携して見ることで、企業の活動を立体的に理解できます。

なお、これらの書類に書いてある「△」の意味についてですが、これは「マイナス」を表す記号です。たとえば「△1,000円」と記載されていれば、「1,000円の損失」や「資産の減少」を意味します。

財務指標について

財務指標とは、企業の経営状態や業績を客観的に評価するための数値データです。

以下の「安全性」「収益性」「生産性」「成長性」の4つの視点から分析されます。それぞれ様々な指標を用いて、総合的に見ることで、経営の課題や改善点が明確になります。

|

安全性分析:財務体質は健全か、支払い能力はあるか |

|

|

主な指標 |

流動比率 当座比率 手元流動性比率 固定比率 固定長期適合率 負債比率 自己資本比率 |

|

収益性分析:効率よく利益を獲得できているか |

|

|

主な指標 |

売上高総利益率 売上高営業利益率 ROA(総資産利益率) ROE(自己資本利益率) 総資産回転率 売上債権回転期間 損益分岐点 |

|

生産性分析:経営資源を効率よく活用しているか、付加価値は生んでいるか |

|

|

主な指標 |

付加価値額 付加価値率 労働分配率 労働生産性 一人あたり売上高 設備生産性 |

|

成長性分析:企業の成長性、将来性はどうか |

|

|

主な指標 |

売上高成長率(増収率) 経常利益成長率 総資本成長率 |

まとめ|決算書についてお困りごとがあったら専門家に相談を

決算書の読み方を理解することで、自社の財務状況や経営成績を客観的に把握し、今後の経営判断に役立てられます。貸借対照表(B/S)や損益計算書(P/L)、キャッシュフロー計算書はそれぞれ異なる角度から会社の状態を表しており、3つを組み合わせて読むことで経営状況をより深く理解が得られるでしょう。しかし、実際の会計処理や決算書の作成・分析には専門的な知識が必要となる場面も多くあります。特に法人決算や税務申告、融資を検討している企業にとっては、正確な情報と判断が欠かせません。

万が一、会計処理や税務調査に不安な点や不明な点があれば、税理士などの専門家にご相談ください。当事務所では、確定申告や節税対策だけでなく、税務調査や融資など幅広く税務・補助金に関する相談を受け付けております。ご希望の方は下記ダイヤルまたはお問い合わせフォームまでお気軽にご連絡ください。